メルマガ: 72th 「金融危機の予兆:ドイツ銀行とIPOの未来」

【目次】

1.今週の一言/ マネー・ショート

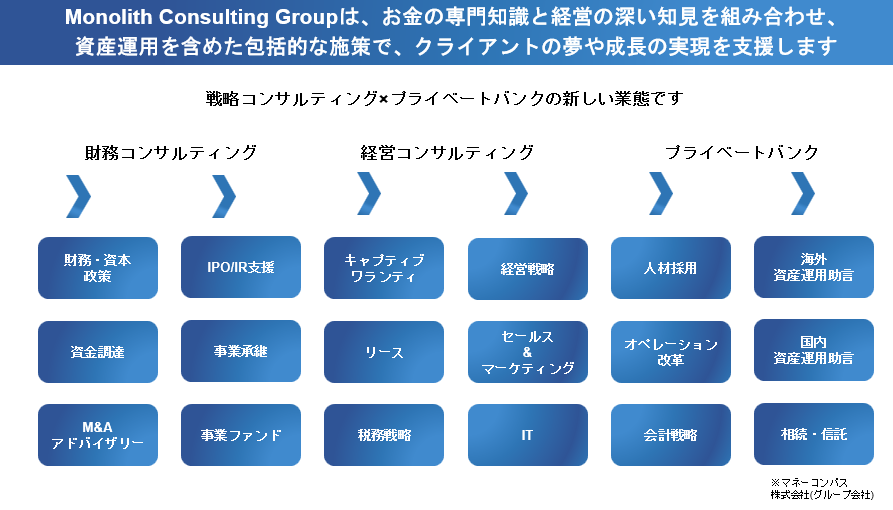

2.モノリスの活動日記/財務コンサルティング活動領域

3. 金融コラム/次はドイツ銀行か

4. 経営コラム/今年はIPOはとても難しい

1. 今週の一言/マネーショート

こんにちは。門垣です。

週末は、8年前に上映された「マネー・ショート 華麗なる大逆転」を見ました。

リーマンショック時代に、ほとんどの銀行や証券会社が破綻、弱体化しましたが、実在する4人/社のファンドがサブプライム問題を早期発見し、CDSという商品を購入して稼ぎ、金儲けしか考えていない銀行の問題を指摘した実話に基づいた映画です。

2回目の鑑賞でしたが、改めて真実を突き止めた良い映画と感じました。

さて、当時は住宅ローン問題が引き金でしたが、現在はSVB銀行やクレディスイスの経営悪化による、様々な銀行問題が絡み合い、金融機関のパンデミックリスクを引き起こしています。

主人公の一人のマイケル・バリー氏は今回のパンデミックについて、「1907年の銀行パニック」問題と同じだと指摘してます。

今後2-3週間で株価もより下がると。

ダウ指数 1900~1909年の株価

(出所:Bloomberg)

年初から、何度も言っていますが、やはり周期や循環を勉強することが大事だなぁーと感じました。

2. モノリスの活動日記/財務コンサルティング-稼働内容

今月からMonolith Consulting Groupを設立しました。

ありがたいことに、数多くのご依頼を頂戴していますが、コンサルティング領域は下記の画像のように幅広く行っています。

最近は「財務コンサルティングはどのようなことをしていますか」と聞かれることが多いため

、現在進行形の案件も含めてた実績を箇条書きにしてみます。

・相続、M&A、ポートフォリオ把握のための未上場企業評価

・キャプティブの設立と運営によるキャッシュフロー改善

・リースによるキャッシュフロー改善

・上場のための資本政策立案、二段階イグジットを目的としたM&A/IPO支援

・新規事業における資金調達支援(普通株/優先株)

・組織再編/M&Aアドバイザリー

・新規事業投資案件の評価

です。

他にも、ファミリーガバナンスを利かした家族信託、遺言信託、財団、不動産、保険などあらゆる分野のスペシャリストがいることから、ニーズにあったサービスをお届けすることができます。

事例等、ご興味ありましたら、いつでもお気軽にご連絡ください。

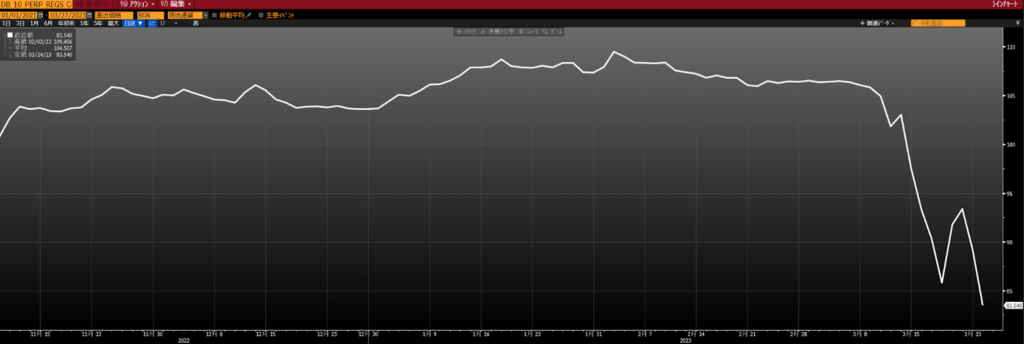

3. 金融コラム/次はドイツ銀行か

金融市場では、クレディスイスグループに継ぎ、ドイツ銀行グループの株価が1週間で約-6%大きく下落しました。

(出所:Bloomberg)

株安になる理由はなかったのにも関らず、

昨年は2007年以降最大の利益を上げたのにも関わらず

・SVB銀行とクレディスイス問題

・金融業界を混乱させ、利益を獲得するヘッジファンド

・株価下落による市場や投資家の不安

により、ネガティブなニュースが多く報道され、下落しています。

CDS – クレジットデフォルトスワップ(企業の倒産リスクによる保険のようなもの)上昇し、クレディスイスと同じくらいの価格になっています。

白:クレディスイス、黄色:ドイツ銀行

(出所:Bloomberg)

さらに、クレディスイス問題で有名になったAT1債(COCO債券)の価格も大きく下落しています。1週間で-7.6%(昨年11月発行)

(出所:Bloomberg)

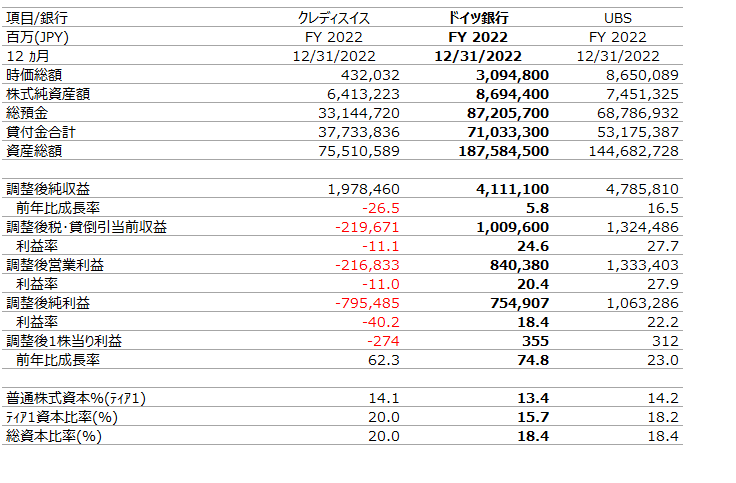

さて、このままクレディスイスのように、急降下していくのでしょうか。昨年末の通期決算の数値を比較してみました。(円表記)

クレディスイス、ドイツ銀行、UBSです。

【ドイツ銀行要約】

・総預金、貸し付け、総資産は一位

・収益も黒字で成長率は5.8%。利益率も18.4%と高水準

・普通株式資本やティア1比率は最下位だが基準はクリア

(出所:Bloombergデータよりモノリス作成)

こうみると、やはりクレディスイスの収益力はよろしくないですね。

ドイツ銀行は収益も改善し、24日は社債の早期償還も行っており(通常は財務の健全さを示すサイン) 利益成長もしているので、比較的健全であることが考えられますが、ネガティブなニュースやヘッジファンドによって、株価著しく悪化していますね。

しかしながら、クレディスイスも国が業界が求める各種比率(ティア12資本比率、普通株式資本比率)を満たしていたのにもかかわらず、UBSに救済される運命になっていますので、最後には何が起こるかわからない世の中になっていますね。

「私たちの銀行はピンチです。助けてください」

なんて、誰も言えないですから。

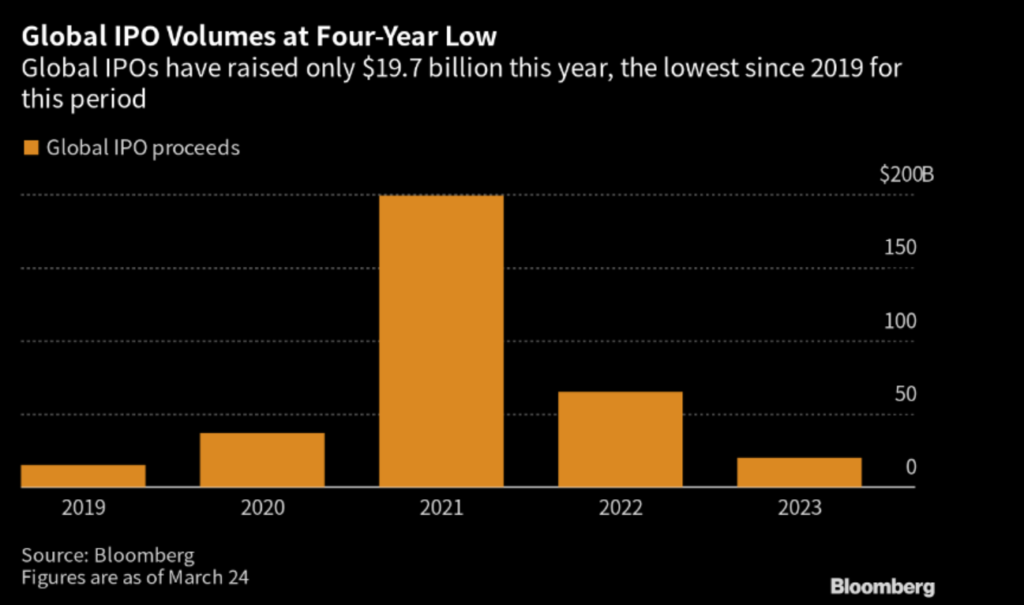

4. 経営コラム/今年はIPOはとても難しい

世界の銀行問題により、パンデミックを恐れて、市場ではIPOを延長する企業が増えてきました。今年に入ってからは、世界で約19.7 billion(2兆5千億)の新規株式公開がありますが、前年同期比70%下落、2019年以来の数値です。

(出所:Bloomberg)

日本でも同様の動きが加速すると思います。

一方で、証券会社からしてみると、IPOの主幹事になることで収益を生むことができるため、市場が厳しい状況でも、ご飯をたべるために、積極的に行動していくでしょう。

上場を狙っている会社は、証券会社に振り回されることなく、不景気の中でもたえることができる盤石な礎を築きながら、冷静になって経営や方向性を決めて欲しいですね。

今週も宜しくお願い申し上げます。