メルマガ: 109th 「トップアスリートの戦略と日本企業の動向:12月の注目株と1兆円の海外不動産投資」

【目次】

1.今週の一言/トップアスリート

2. モノリスの活動日記/今月

3.記事にコメント/日本勢1兆円海外不動産投資、ドバイの富裕層島、ゴールドマンが分析した10銘柄

4.金融コラム/日本株12月に上昇する銘柄

1. 今週の一言/トップアスリート

こんにちは。門垣です。

週末はトップアスリートの方々と食事。

トップアスリートとは、

「夢の達成に向かって努力し続けれる人」と

「用意された舞台で結果を出し続ける人」この2つができる人がしっくりきた。

人口が多いメジャーなスポーツにおいては、世界大会、オリンピック、ワールドカップなどが開催されるので、トップ という地位が確立される。勝ち負けもはっきりする。

わかりやすい大会がないスポーツの分野においても、

トップダンサーやトップスターのような称号が贈られる。

つまり、不屈の精神で戦い続け、歴史を塗り替えた人。

そんなイメージ、本当にすごい。

では、私たちがいるビジネスの世界はどうか。

「ビジネスアスリート」に表彰台はない。

売上が1億、10億、100億、1,000億円、1兆、10兆になっても、

ゴールがない。

従業員が何百人、何万人、何十万人になっても

競合他社よりも企業価値が高くなっても、

グローバル企業になっても

税金をたくさんおさめても

ゴールドメダルは授与されない。

起業家は夢想家であり続ける限り、

終わりなき旅が続く。

だからこそ、

上場しなくても良さそうな会社の社長でも、

一つの表彰式として、節目として、

わかりやすい「上場」を選ぶ人も多いのであろう。

そんなことを感じた1週間でした。

2. モノリスの活動日記/今月

今月は、来期の経営方針を描いていくために、

全員で走りながらも、考える時間を増やします。

皆様からいただいている顧問料や我々の時間を、

より良いサービスを創り上げていくために、

人、テクノロジー、コンテンツなど、どこの分野に投資をしていくのか。

皆様からのご意見もお待ちしております。

3. 記事にコメント/日本勢1兆円海外不動産投資、ドバイの富裕層島、ゴールドマンが分析した10銘柄

バブル期以来、日本勢1兆円の海外不動産投資NYやロンドンで

https://www.bloomberg.co.jp/news/articles/2023-12-06/S57SXRT0G1KW00

世界の商業用不動産取引に占める日本勢の資金は、年初来で約1兆円900億円、

、過去15年の年間平均の3倍あまりに達する、との報道。特に、米国、オーストラリア、インドを中心に投資。円安の弱みはあるが、低金利の円を活用し、ポートフォリオを分散させるために、海外不動産へ投資をしている機関投資家が増えているのであろう。しかし、これは機関投資家に限ったことではない。個人富裕層でも同じ傾向が見られる。日本の富裕層は、債券や株等の有価証券はもちろんのこと、日本の不動産を保有している人も多い。麻布台ヒルズのレジデンスが、坪3,000万円という価格で売られているなか、日本の不動産は大丈夫か、という声も少なくない。低い金利で調達できるのであれば、リスク分散を図る為にも、海外に視野をむけるのは当然であろう。

超富裕層を魅了、ドバイのビリオネアーズ・アイランドに豪邸続々

https://www.bloomberg.co.jp/news/articles/2023-12-06/S56G4RDWRGG000

アラブ首長国連邦(UAE)ドバイにある、ジュメイラベイアイランド、通称ビリオネアーズアイランドの複数の邸宅が合計800億円余りで販売される、との報道。この島には、超高級ブルガリ&リゾートレジデンスのホテルも建設されている。

金銭的に超富裕層しか住めないこのエリアだが、ファッションブランドPretty Little Thing の創業者ウマル・カマ二氏(35才)は、フットボールフィールドの半分くらいのサイズの土地を2年前に1,000万ドルで購入していたが、今年になってその土地を3,400万ドルで売却している。海外でも富裕層向けの物件が次々とでてきている。

しかし、お金があっても購入できない。全ては、ネットワークだ。

ウマル・カマ二氏

S&P500種を60%の確率で上回る「ファンドの選好重複」10銘柄。ゴールドマン・サックス最新分析

https://www.businessinsider.jp/post-279457?utm_source=PREMIUM&utm_medium=email&pnespid=8LOMiYwLvajGo6SztU6.vPkP_AMR.j19nwskGEYy4hSVAKzCL4zy9JzeZMDpj.h1UHe6Lgeu

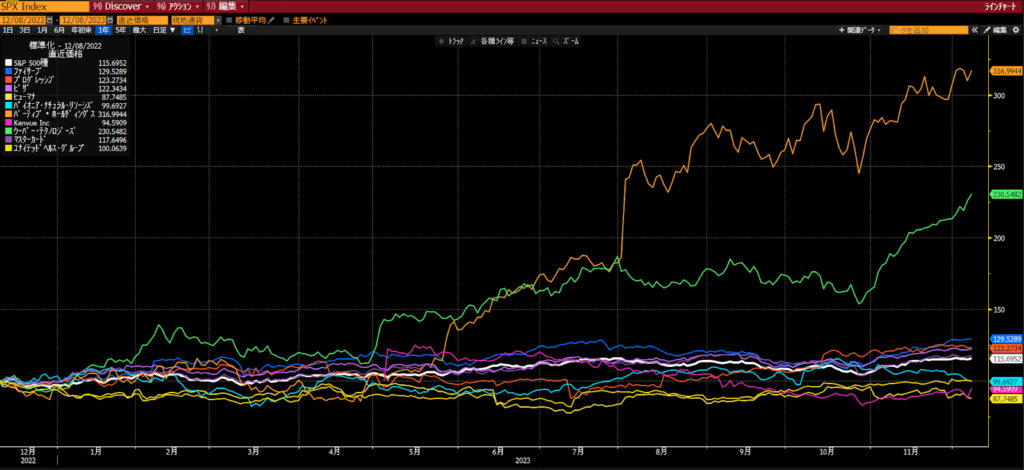

ゴールドマンサックスのチーフ米国株ストラテジストが、ヘッジファンド735社と投資信託運用会社481社を対象に、双方のファンドマネージャーが共通して選考した銘柄のパフォーマンスは2013年以降の10年間で60%の確率で、S&Pを上回る、との報道。そのうち、新しく追加された銘柄は10銘柄ある。

・ファイサーブ(総合的な情報管理・電子コマースシステム)

・プログレッシブ(自動車保険・特別損害保険)

・VISA(カード会社)

・ヒューマナ(管理医療会社、ヘルスケア)

・パイオニア・ナチュラル・リソーシズ(独立系の石油・ガス探鉱生産会社)

・バーティブ・ホールディングス(直流電源装置、熱除去、動力分配スイッチ)

・ケンビュー(ヘルスケア)

・ウーバー(廃車サービス)

・マスターカード(クレジットカード)

・ユナイテッドヘルス(医療システム会社)

それぞれの株とS&Pの昨年12月からのパフォーマンスを比較すると、6銘柄が上回っている。特にバーティブ・ホールディングスは316%上昇。

(出所:Bloomberg)

そして何よりも、ゴールドマンサックスは上記の10社の株を全て保有している。

これが、いわゆるポジショントークか。

4.金融コラム/終わりよければすべてよし

今年も残すところ、3週間となりました。

本当に1年が過ぎるのが、はやく感じます。

幼い頃は、1年が過ぎるのが長く感じていましたが、

これは経験したことがないことが、多いからみたいですね。

大人になって、新しいチャレンジが少なくなってきたのでしょうか。

さて、日本には、

「終わりよければすべてよし」という言葉がありますが、

今回は、過去15年間(2008~2022年)で、

12月に上昇する銘柄を日経225の中から調べたいと思います。

まずは、日経225自体の12月のパフォーマンス(添付一番右の行)。

過去15年間の12月の騰落率の平均は1.79%、

4月の2.47%、

11月の2.92%に続いて、

3番目に良い月となっています。

一般的に、12月は株価が上昇するアノマリー(理論的根拠ではないが、相場で当たる経験則のこと)があると言われており、15年間で10回は上昇しているため、

66%の確率で株高になっています。

(出所:Bloomberg)

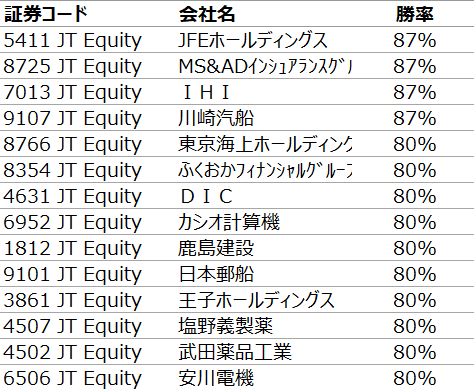

続いて個別銘柄の分析です。

12月のパフォーマンス、

勝率80%以上の銘柄の一覧。

(Bloombergデータよりモノリス分析)

共通点があるかというと…….

本当に、共通点がないですね。

業種はバラバラ。基本的にはバリュー株だけど、

流動性も高いものもあれば、比較的低い会社も。

これも、アノマリーですね。

何かためになる、参考になる

分析をしたかったのですが、

本当に共通点がみえません。

今週もよろしくお願いします。