メルマガ: 103th 「広がる格差、米国車ローン滞納率1994年以来最高値へ どうなるか米国経済、テイラースイフトはビリオネアへ」

【目次】

1.今週の一言/レース

2. モノリスの活動日記/もう少しで

3.記事にコメント/米国車ローン滞納額最高値へ、テイラースウィフト富裕層、富裕層は海外へ、レイダリオアブダビへ

4.富裕層コラム/どうなるか。米国経済。さくっと現状を説明

1. 今週の一言/ゴーカート

こんにちは。門垣です。

週末は、ゴーカートへ。

モノリスのお客様は、車好き、レース好き、

スポンサーをやっている方もいて、

皆さんと話していると、一度はやってみたいとの想いが

強くなってきたので、リフレッシュも兼ねて行ってきました。

想像以上に面白く、ここ数年やったスポーツの中で、

一番刺激がありました。

今回は、ゴーカートでしたが、

スピード感やスリルを十分に経験することができました。

スポーツって素晴らしい、

F1見に行きたいなぁと思った一週間でした。

2. モノリスの活動日記/もう少しで

来月からアプリをローンチする予定です。

チャット、ファイル共有、オンライン会議、タスク管理等弊社とお客様の間で一元管理することができます。

おそらく日本の運用助言会社では初の試みでしょう。

3.記事にコメント/米国ローン滞納額最高値へ、テイラースウィフト富裕層、富裕層は海外へ、レイダリオアブダビへ

歌手テイラースウィフト、ビリオネアへ(英語)

米国の歌手テイラースウィフトの資産が、11億ドル(約1600億円)に到達したと、Bloombergが報道。彼女が行った今年のツアーThe Eras Tourは、米国GDPに43億ドル(約6400億円)の経済効果をもたらしたと言われている。テイラースウィフトは歌手でありながら、

ビジネスにも長けていることで有名だ。マーケティングやライセンス管理をする13 management、音楽活動を管理するTaylor Swift Production、ブランドを管理する会社、資産管理会社など複数の会社を経営しビジネスを行っている。米国では歌手もアスリートも、しっかりと自身の資産を管理すると同時に、経営のプロフェッショナルを雇用しながら、

事業を運営する習慣がある。このような文化は、日本でも取り入れたいところだ。

今年7月にはシンガポールの銀行UOBが、シンガポールコンサート開催に向けて、UOBのクレジットカード会員向けにテイラースウィフトの独占先行販売に参加できる権利を付与した。この結果、クレジットカード手数料が前年同期比89%の114億円となり過去最高額となった。恐るべし、テイラースウィフト。

米バンガード、ラテンアメリカのオフショア富裕層向けにマイアミオフィスを設立(英語)

世界第2の資産運用会社である米バンガードは、資産を海外移転させたい中南米の顧客のために、米国マイアミに新しいオフィスを開設する、との報道。

中南米は政治的・経済的に非常に不安定であるため、富裕層はこぞって資産の一部を外国へ移す習慣がある。まずは30人の顧客からスタートさせ、それぞれの資産は1000万ドル(約15億円)~5,000万ドル(約75億円)であるという。

中南米、アフリカ諸国、中国などの国は政治的なリスクが大きい為、富裕層が先進国にお金を移すことは有名であるが、これらの国に限った話ではない。

地震などの自然災害リスクが高く、経済成長に伸び悩み、金融規制が厳しいわれらが日本においても、資金が海外へ流出が続くのは当然である。日本は諸外国と比較して、自然が多く観光が素晴らしく、四季もあり、食も美味しく、治安が良く、人の心も豊かであると思うが、お金についてはトンチンカンだ。本当にトンチンカンだ。

ダリオ氏がアブダビにペントハウス、新しいヘッジファンドハブ台頭(日本語)

https://www.bloomberg.co.jp/news/articles/2023-10-18/S2NX9IT0AFB401

世界で最も有名なヘッジファンド、

ウォーター・アソシエイツの創業者レイダリオ氏が、

中東事業を強化している、との報道。世界のヘッジファンド上位100位のうち、5社に1社がドバイにオフィスを設け、UAEの金融事業は飛ぶ鳥を落とす勢いで成長している。

UAEが注目されている理由として、アジア時間と欧州時間の間に位置することが挙げられる。また、法人税が9%、投資収入は非課税であることや、個人所得に関しても所得税、住民税がかからないメリットが、金融会社だけではなく、富裕層を引き寄せる。

物価は高くなっているが、

それでも住みたい人は多くいるだろう。

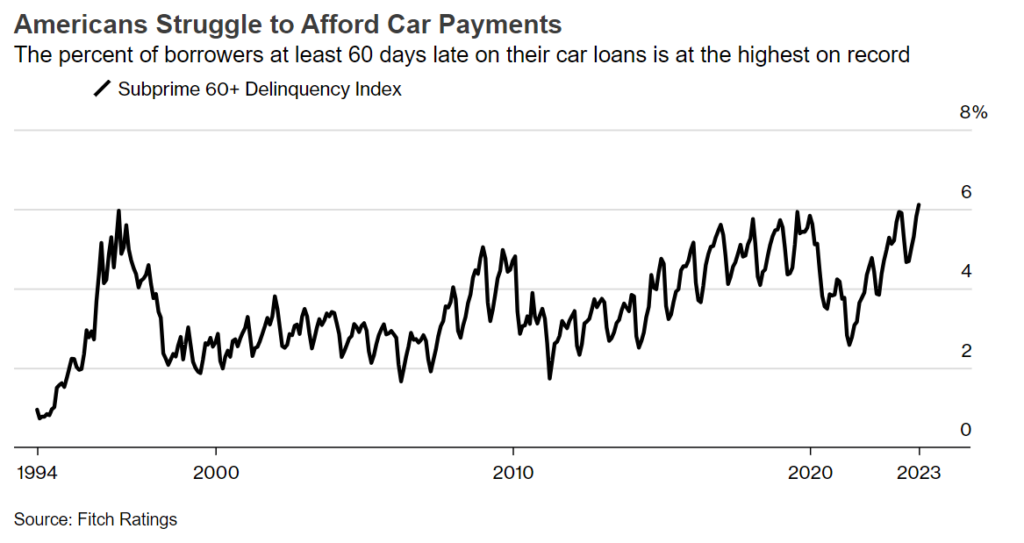

アメリカ人が車の支払いを滞納、1994年以降最高額に(日本語)

https://www.bloomberg.co.jp/news/articles/2023-10-22/S2XUY0T1UM0W01

アメリカのサブプライム層(信用力の低い借り手)向けの自動車ローンの延滞率が、9月に6.1%となり、1994年以降最高値をつけている、との報道。自動車価格とローン金利の上昇が理由だ。このような状況においても、9月までの3ヶ月間の新車販売台数は15%以上増加、中古車市場も10月前の直近30日のデータは、前年比と比較して6%増加している。

純粋に、車が古くなり買い替えを行う人や、車がないと生活できない人も多くいるため、

需要はかわらず、価格は上昇しているといったところであろう。クレジットカードの債務残高、延滞率も増えている。どうなる米国経済。

4.金融コラム/どうなるか。米国経済。さくっと現状を説明

世界の富裕層や富裕層の資産を管理するファミリーオフィスが活発に動いている中、

インフレ、金利上昇、地政学リスクにより、

一般層の経済状況は悪化しています。

前コラムでは、米国の自動車ローンの延滞率について

言及しましたが、今回は現在の米国経済の状況について、さっくとまとめてみます。

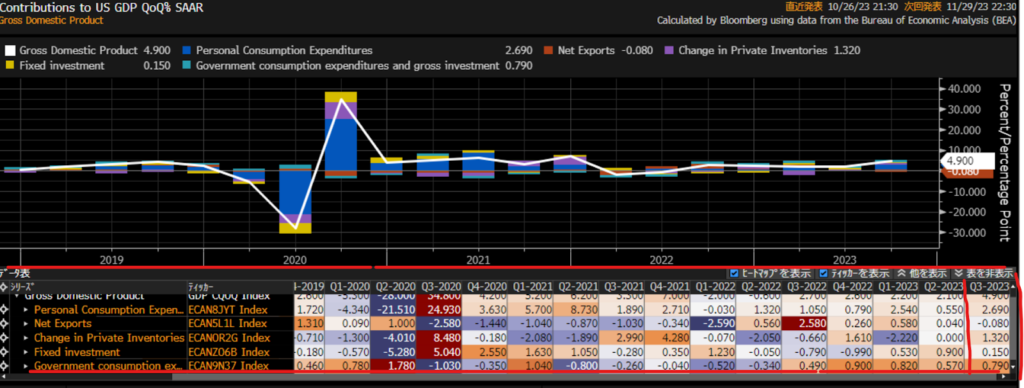

先週26日に、米国の第3四半期(7月~9月)の実質GDP成長率の発表がありました。

4.9%成長でした。

金融業界の予想値4.5%よりも0.4%高い水準でしたので。

思った以上に強い経済成長が続いていることがわかります。

あらためて、実質GDPのおさらいですが、

以下の4つのカテゴリの合計から算出されています。

①個人支出(モノやサービスに対する支出)

②投資(企業の設備投資、企業の在庫への投資、住宅への投資)

③政府の支出(地方、州、連邦政府の支出)

④輸出入の差額(輸出-輸入)

それでは、第3四半期の内訳をみていきましょう。

下記図は、四半期毎の各カテゴリの成長率です。

一番右下に今回の数値があります。

(出所:Bloomberg)

①個人支出=2.69%

②投資=0.15%

③政府の支出=0.79%

④輸出入の差額=-0.08%

※在庫の増加(単体) =1.320%

見てわかるように、①個人支出が大きく寄与しています。

これには、住宅、医療などの必需品、公共料金、旅行、飲食、また車などへの消費が

含まれています。

住宅への投資は3.9%成長し、GDPへ0.15%寄与しています。

一方で、米国住宅30年ローン金利が4月の1週目と比較して1.5%の上昇し、

なんと7.9%に達しています。

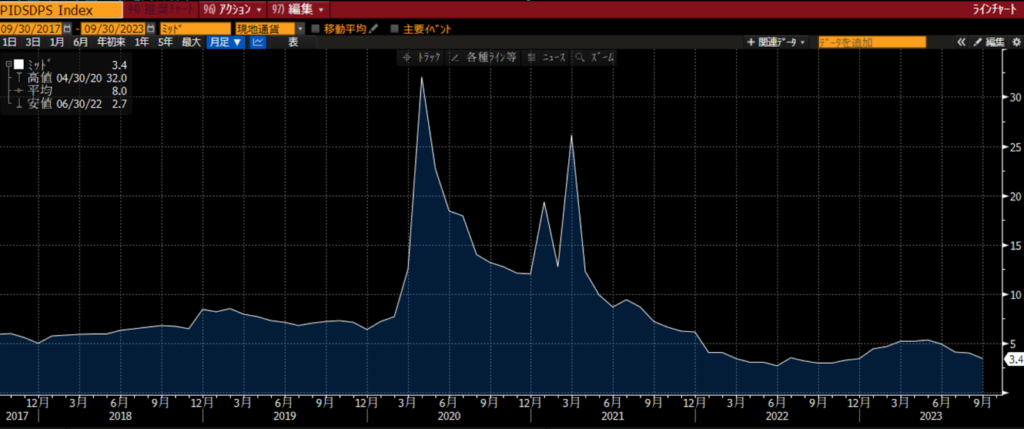

9月の所得の成長が、0.3%ほどですから、

今後ローンの返済がかなり厳しくなることが予想できます。

また、前コラムにありましたように、クレジットカードや自動車ローンの滞納率が

上昇していることから、いよいよ景気後退が近づいているのではないか、

と考える人が多くでてきました。

下図の米国民の可処分所得に対する貯蓄率も3.4%とかなり低下してきています。

(Bloomberg)

さて、経済成長、金利上昇に応じて、

ドル通貨指数(対世界の主要通貨)も大きく飛躍しています。

先月は2.5%の上昇です。

(出所:Bloomberg)

米国10年金利も4.8%まで上昇。

過去5年で最高値になっています。

(出所:Bloomberg)

一方で、株式市場では、

地政学リスクや過熱感が重なり、

9月のS&P指数は-4.87%下落し、

先週も-2.53%下がっています。

(出所:Bloomberg)

このような現状の中、

来週は多くの注目イベントがあります。

新規失業保険申請件数

非農業部門の雇用

製造業景観

等の発表です。

さらに、31日から1日にかけてFOMC

(連邦公開市場委員会)が開催されます。

日本時間11月2日には、政策金利の発表があります。

さて、この発表を受けて

金融市場はどうなるのでしょうか。

今週も宜しくお願いいたします。