メルマガ: 97th 「富裕層の生の声/ARM上場世界のテクノロジー業界のIPO事/ハーバード受験戦争」

【目次】

1.今週の一言/ホームラン

2. モノリスの活動日記/お客様の本音

3.記事にコメント/受験戦争、米国助言会社の台頭、ファミリーオフィスは直接投資へ

4.経営コラム/世界のテクノロジー業界のIPOトレンド 株価は上がるのか

1. 今週の一言/ホームランと特大ホームラン

こんにちは。門垣です。

最近、ヒキでみれば、利上げを発端にベンチャー企業が資金調達に苦しんでいるようにみえますが、ヨリでみれば、厳しい環境下でも夢にむかって突き進むベンチャー経営者の熱い志が素敵だなぁ、自分も頑張ろう、と思う今日この頃です。

昨年上場したVTuberやエンタメ事業を手掛けるAnycolor社は時価総額が2400億円という、最近では珍しい特大ホームランを打った会社ですが、社長はまだ若く27才で、起業時は学生。

業界では有名な話ですが、実は、この会社に初期の段階で投資をしたスカイランドベンチャーズの木下さんこそが特大満塁ホームランを打っています。木下さんは学生や若者への投資を即決することで有名みたいですが、Anycolorへ投資をした600万円は、上場数か月でリターン4083倍の約245億円にばけました。

日本もまだまだすてたもんじゃないぜ、

と感じた一週間でした。

2. モノリスの活動日記/お客様の生の声

前回のメールでは、運用助言契約が増加している旨、感謝の気持ちをお伝えしました。

今回は、私たちとの契約を選んだ背景をざっくばらんに公開します。

–これが富裕層とのご縁のきっかけ–

「退職後、事業売却の生活費用を、運用で安定的に、かつ大きく獲得したい」

「事業に専念したい。でも運用も妥協せずに、金融のプロにサポートしてもらいながら、戦略的にやりたい」

「運用以外にも、会社の財務も含めて、一気通貫でみてほしい」

「自分の資産をうまく活用して、家族の面倒も見て欲しい」

「今お付き合いしている金融機関の担当者がコロコロ変わるのがいやになった。自分だけが儲かろうとする営業マンが多く、顧客の資産を増やそうと気持ちが薄い」

「現在運用してもらっている金融機関のパフォーマンスがわるい」

です。

たしかに、仕事をしなくなると、莫大な資産がなければ、今までのような生活を送ることは難しくなります。かといって、過度なリスクをとって、運用するのも怖い。

経営に集中したい方も、運用なんて気にする暇がない。でも、資産が減っていたり、なにもしない、ということは選べない。資産は出来るだけ増やしたい、と誰でも思います。会社経営をしているからこそ、良質な鮮度ある情報、他ではなかなかできない運用をしたい、と思うのは当然です。

そして、未上場企業のオーナーや経営者は、自分の資産と会社の資産は一気通貫しているため、まるっと見てもらえた方が効率的、かつ効果的でいいですし、

お金をもつ富裕層のほとんどの人は、自分の資産だけではなく、

ご家族や会社を経営する幹部についても気にしています。

何はともあれ、お金を任せるには、信用が大事です。

担当者が頻繁に変わるのはあまり気持ちのいいものではないですし、

実際に資産が増えているかわからない、不透明な状況では、

満足できません。

結局は、

家族や会社など一気通貫でサポートを受けることができ、

安定的、戦略的、かつ透明性のある

他ではなかなかできない運用とパフォーマンスを求め、

担当者も変わらない良質なサービスを求められているのでしょう。

3.富裕層コラム/受験戦争、米国助言会社の台頭、ファミリーオフィスは直接投資へ

何が何でもハーバード合格、超富裕層が頼る受験コンサルは費用1億円

https://www.bloomberg.co.jp/news/articles/2023-09-15/S11359DWLU6801

米国のエリート大学であるアイビーリーグ(ハーバード大学、イェール大学、ペンシルバニア大学、プリンストン大学、コロンビア大学、ブラウン大学、ダートマス大学、コーネル大学)に合格させるために、日本でいう中学1年生から、受験コンサルティングに通わせる人が続出している、という報道。その費用は、なんと1億円1,000万円だ。 合格率3~5%前後の狭き門に入るためには、これくらいの投資が必要なのか。これらの大学では成績が優秀なだけでは合格できず、様々な課外活動や経験もみられるため、進学コンサルティング会社はその点のサポートも行うという。優秀な大学にいけば、頭もよくなるし、キャリアを選ぶときも優位になると思うが、本質はなんであろうか。私は頭はよくないが、ご縁があって、米国UCバークレー大学のサマースクールや香港中文大学に留学したが、なによりも一番大きかった収穫は、友である。そして今でも繋がっており、かけがえのない財産となっている。

2023年 トップ100独立アドバイザー:独立系アドバイザー企業が本領を発揮 -(英語記事)

https://www.barrons.com/articles/top-independent-financial-advisors-ranking-2023-46cdfd20

記事の要約

“アメリカの独立系金融アドバイザーが勢力を増している。かつては大手金融機関の影に隠れていたが、今や数十億ドル規模の資産を管理する企業も増え、サービスの幅もウォールストリートの大手と同等に。2017年から2022年の間に、独立系RIA(金融アドバイザー)の管理下資産は2.4兆ドルから4.8兆ドルに倍増。独立系企業は、退職計画や投資管理だけでなく、税務計画、保険相談、遺産計画、コンサルティングなどのサービスも提供開始。

独立系RIAは、大手ブローカーとは異なる利点を持つ。上場しているRIAはまれで、株主への配当や株価の成長を求めるプレッシャーがない。そのため、ビジネスへの再投資が自由で、顧客へのサービス向上に注力できる。大手独立系企業は、他の小さな企業を買収することで規模を拡大。独立系RIAのブランド認知はまだ低いが、アメリカの資産を管理する競争で真剣な競合相手となっている。”

コメント

これからは大手金融機関は商品提供者になる。我々マネーコンパス(モノリス)のような独立系助言会社が顧客側にたって、運用はもちろん、その他のサポートを行っていくだろう。このメルマガに何度も書いているが、ポイントは利益相反にならず、顧客の資産や満足度が高まれば、助言会社の報酬も上がる仕組みだ。これが本質である。アメリカの助言会社のランキングは、助言資産額、従業員の多様性、テクノロジーへの投資、運用以外のサービス等、複合的な観点で格付けがされている。最近では、ZHANG FINANCIAL のランキングが急上昇している。ミッションは、「ZHANG FINANCIALのミッションは、すべてのクライアントに偏見のないアドバイス、優れたサービス、そして卓越した製品を提供し、常に彼らの最善の利益を守ること」。

$ 5 billion (約7,400億円)の助言を行い、顧客の一人当たりの平均資産額は3 million(約4.4億円)である。販売手数料なしの、完全アドバイス型報酬のみだ。ちなみに社長はハーバードビジネススクール卒。米国最大の助言プラットフォーマー(商品取引システムやレポーティングシステムを提供する) Charles Shwabのシステムを活用しながら助言を行っている。日本ではCharles Shwabのような同様のサービスはないが、いちばん近いのはSBIや楽天だろう。ただ、SBIや楽天は商品仲介業者(手数料商売の独立系会社)にシステム提供しているため、アメリカとは少し異なる。

Zhang Financialの運用は、主にETF、手数料なしの投資信託、株、債券等を活用している。

シティバンクのファミリーオフィスの顧客が直接投資へ(英語記事)

シティーグループの顧客268ファミリーオフィス、合計資産額5650億ドル(約80兆円)を対象にした調査によると、

富裕層は有価証券やファンドへ投資を行っているが、最近は直接投資をしている傾向がある、との報道。特に、テクノロジー企業、不動産、ヘルスケアが最も人気。

不安定なマクロ経済の環境下において、キャッシュフローを生み出すベンチャー企業や中小企業や不動産に投資をすることでリスクを分散させる狙いもある。

最近弊社に対しても、ベンチャー企業や不動産の出資案件の依頼がくる。実際に、Initialの調査によると、日本のスタートアップへの投資金額は、10年前と比較して10倍になっている。(22年は約8774億円。2013年は877億円程度) 対象企業や物件を精査し、お客様のポートフォリオにとって魅力的であれば、伝えるようにはしている。たしかに著しく変動が激しい最近の金融市場のみではリスクが高いため、直接投資もありだと考える。しかしながら、最近は日本の多くのベンチャー企業も苦戦しているため、目利きが必要になったり、海外の良質な企業を探す必要があると考えている。不動産に関しては、麻布台ヒルズの物件もよくでてくる。

4.経営コラム/ 世界のテクノロジー業界のIPOトレンド 株価は上がるのか

ソフトバンク傘下の英半導体設計会社のアームが

上場を果たしました。

孫さんは厳しい時期を過ごしていましたが、

一つ壁を乗り越えた、という感じですかね。

本当にすごいです。

アームは、48億7000万ドル(約7,200億円)を調達し、米国では2年ぶりの規模のイベントだったようです。

IPO株に対する需要も多く、応募超過は12倍であり、ソフトバンクグループは保有株の10%を放出しました。

売出価格は51ドルでしたが、下のチャートのように高値で63.59まであがり、約25%も上昇しました。直近は60.75ドルです。

(出所:Bloomberg)

一方で、最近は上場してもなかなか株価があがらない企業も多くあります。

そこで、本日はテクノロジー業界のIPO(新規公開株式)のその後について調べてみました。

まず、過去10年間で、テクノロジー業界(ソフトウェア、コンピューター、半導体等)のIPO数は2,441件です。

下図のチャートのように2021年が439社と、

最も多い年でした。

(出所:Bloomberg)

対象企業は、オファリングサイズ(公募金額+売り出し金額)、つまり、調達金額のランキングTOP100の企業を対象に調べてみました。

ちなみにアームのオファリングサイズ48億ドル(約7,200億円)は10年間で2番目に大きい上場となりました。1番は、20年に上場した中国の半導体SMICです。オファリングサイズは、当時のレートで74.68億ドルでした。(532億3000万元)

100社の中央値は7.79億ドルです(約1150億円)。日本の企業の8割のオファリングサイズは50億円未満と言われているため、上場して調達したお金を使って成長できる可能性も大きく差がでることがわかります。

企業の国別割合をみると、アメリカが49%、続いて中国が23%です。日本は1社だけあります。半導体会社のソシオネクストです。22年に上場し、調達額は5.3億ドルでした。

(Bloombergデータよりモノリス集計)

TOP100のうち、17社が買収や上場廃止により83社のみが生き残っていますが、

その83社の上場時初値から現在の株価の価格変化率を調べてみました。

つまり上場時は、株価が急上昇していましたが、

今はどうなの?

という疑問に答える調査です。

83社の中央値は、-38.9%でした。

なんと58社、約70%の会社の株価は下がっています。アーム含め、25社の株価が上昇しています。

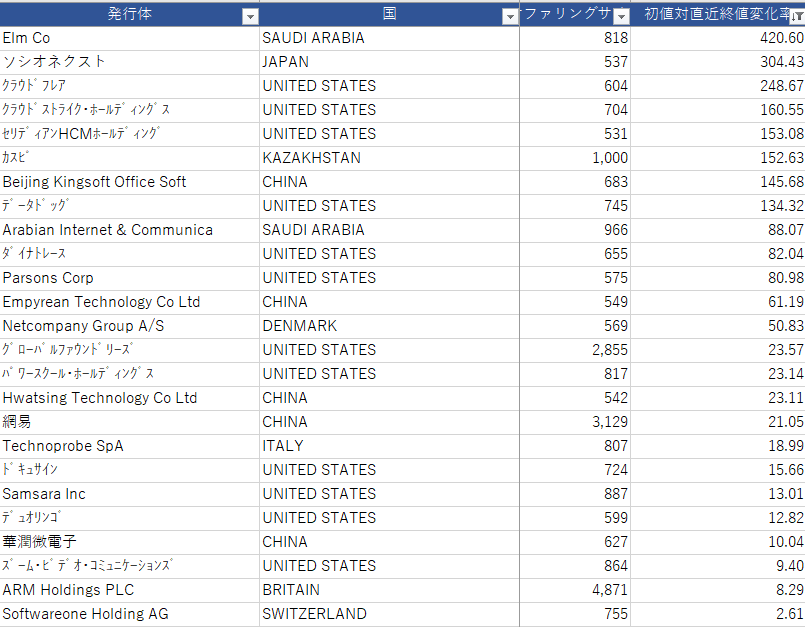

株価がIPO初値よりも上昇している会社

(Bloombergデータよりモノリス作成)

一番株価が上昇している会社はサウジアラビアのELM 社です。政府と連携しながら各業界へデジタルソリューションを提供していたり、企業への投資を行っています。

ソシオネクストは2位にはいっていますね。上場時からの価格変化率は304%、配当含むトータルリターンは334%です。筆頭株主はアメリカの投資会社 Capital Group Companies 6.47%, 続いてGPIF 3.88%が2番目に大きい株主です。

繰り返しになりますが、オファリングサイズが大きいテクノロジー企業でさえも、

約70%の企業の株価が下がっているなんて驚きです。

今後、アームはどうなるのでしょうか。

今週もよろしくお願いします。